증여세는 누구로부터 증여받았냐, 그리고 얼마나 증여받았냐에 따라 비과세를 적용받을 수도 있어요. 가족간 증여세 비과세 기준을 한번에 정리해 드릴게요!

1. 직계존비속(부모자녀) 증여

부모가 성인 자녀에게 증여한 금액은 5천만 원까지 비과세가 적용돼요. 단, 만 19세 미만의 미성년자라면 2천만 원까지 세금 없이 증여받을 수 있어요. 자녀가 부모에게 드리는 것도 마찬가지로 5천만 원까지 비과세되고요.

그럼 조부모가 손자, 손녀에게 증여할 때는 어떨까요? 역시 성인 손자녀는 5천만 원, 미성년 손자녀는 2천만 원까지 비과세 대상이랍니다.

'그럼 평생 이 이상은 세금 없이 증여받을 수 없나?'라고 생각하실 수 있는데요. 다행히도 자녀 증여세 비과세 한도는 10년을 기준으로 한 금액이에요. 즉, 10년 마다 자녀 증여세 비과세 한도가 리셋된다고 보시면 돼요.

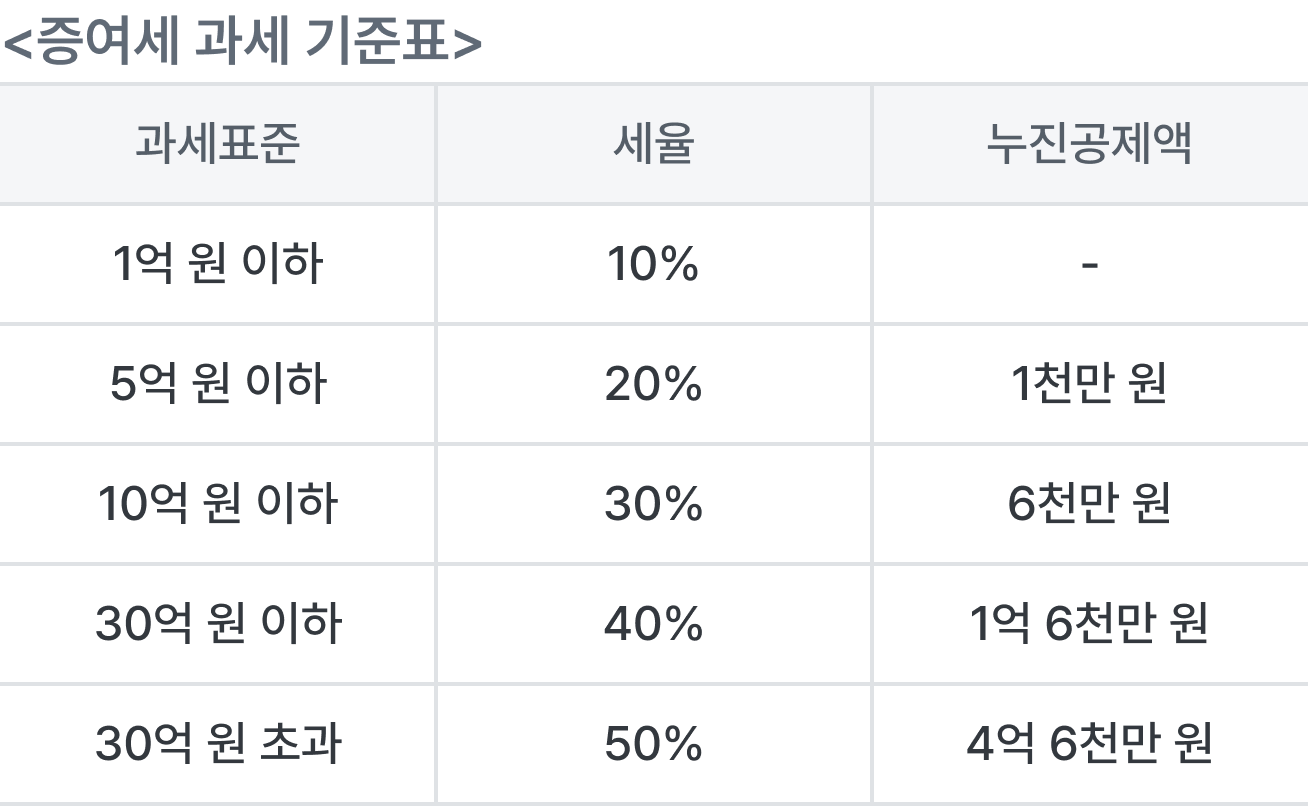

비과세 한도를 넘어선 증여 금액에 대해선 아래 표를 기준으로 증여세율이 적용됩니다.

결혼·출산 증여는 비과세 한도가 더 높아요!

24년 1월 1일부터는 혼인 신고일이나 자녀 출생일 전후 2년 안에 부모, 조부모 등 직계존속에게 증여받은 재산은 최대 1억까지 추가 공제받아요. 기본공제 5천만 원과 별도로 적용해서 개인 당 최대 1억 5천만 원까지. 양가 부모 합해 최대 3억 원까지는 세금을 물지 않고 증여받을 수 있는 셈이에요. 이건 조부모에게 증여받을 때도 똑같이 적용되는데요. 다만, 부모와 조부모 각각 1억 씩 공제받지 못하고, 직계존속 모두 합해 1억 원까지 공제됩니다.

2. 형제자매나 친족간 증여

형제자매나 기타 친족(친척)간 증여는 1천만 원까지 증여세가 면제돼요. 여러 친족한테서 증여받는 경우도 있을 수 있는데, 이때는 수증자(받는 사람) 기준으로 적용돼요. 즉, 증여자(주는 사람)별로 1천만 원씩 공제받는 게 아니에요.

3. 부부 간의 증여

부부 사이에서 오간 금액은 연간 6천만 원까지 증여세가 없어요. 참고로 법률혼 관계에 있는 배우자로부터 증여받을 때에만 적용되는 거라 사실혼 관계에 있는 배우자는 비과세 혜택을 볼 수 없어요.

4. 자녀의 대학 등록금, 의료비, 생활비 지원

현행 상속세 및 증여세법에서는 부양 의무자가 부담하는 자녀의 생활비, 교육비 등에는 증여세를 물리지 않아요. 다만, 자녀의 경제적 능력이 충분한 경우, 이미 독립세대를 이루어 부모의 피부양 의무가 없는 경우에는 민법상 부양의무가 인정되지 않아요. 그래서 이때는 부모나 조부모로부터 생활비나 교육비 명목으로 돈을 받았더라도 증여세 부과 대상에 해당하니 주의가 필요해요.

⦁ 학자금 또는 장학금 기타 이와 유사한 금품

⦁ 기념품ㆍ축하금ㆍ부의금 기타 이와 유사한 금품으로서 통상 필요하다고 인정되는 금품

⦁ 혼수용품으로서 통상 필요하다고 인정되는 금품

가족간 증여세 비과세 한도에 대해 따져봤는데요. 이런 비과세 혜택을 잘 고려해 의사결정한다면 증여받을 때 최대한 세금을 줄일 수 있을 거예요.

* 본 게시물의 내용은 일반적인 정보를 참고 목적으로만 제공하고 있으며, 개개인의 상황에 따라 달리 적용될 수 있습니다. 따라서 콘텐츠를 통해 취득한 일반적인 정보로 인한 직간접적 손해에 대해서 당사는 법적 책임을 지지 않음을 알려드립니다.

* ⓒ자비스앤빌런즈, 무단 전재 및 배포 금지